Blog

fairr garantierter Rentenfaktor my life

fairr Riester und der in Ausnahmefällen garantierte Rentenfaktor

In der Community von finanztip wurde ich gefragt, ob denn fairr Riester wirklich keinen garantierten Rentenfaktor hat. Nun, das ist meine Antwort.

Einst dachten sich sehr viele Menschen, dass sie bei Ihrem aktuellen Anbieter schlecht aufgehoben sind und sie wechselten mit dem guten Gefühl – schließlich haben Tenhagen und co. es wärmstens empfohlen – zu fairr – Riester und von nun an schlief es sich mit dem neuen Vertrag gleich viel besser. Aber halt, hat nicht der gleiche Tenhagen 10 Jahre zuvor im Kleid von Finanztest – Stiftung Warentest schon den Union Investment Riester empfohlen? Und nun als leitender Angestellter von Finanztip? Komisch. Aktuell ist der fairriester voll rein gelaufen in die Cash-Lock-Falle, aber das soll Thema eines anderen Artikels sein. Seid gefasst, der Aufschrei ist schon jetzt riesig. Ein Ende? Nicht in Sicht. Thema hier ist der garantierte Rentenfaktor von fairr/Sutor Bank durch die My Life Lebensversicherung.

Der garantierte Rentenfaktor ist leider nur ein Werbegag und ich begründe auch gleich warum. Doch zuvor zur Ehrenrettung: Ja, fairr hat einen garantierten Rentenfaktor, den z.B. Union und DWS nicht haben. Zudem sind die garantierten Rentenfaktoren der allermeisten Anbieter einfach nur Papiertiger und eher theoretischer als praktischer Natur.

Der Riester-Anbieter fairr (=Sutor Bank + My Life) stand hier auf dieser Seite schon mehrfach im Kreuzfeuer und es wurde intensiv gewarnt:

- Unfai(r)rer Riester enlarvt sich selbst

- Finanztip im Kreuzfeuer – unter anderem wegen Werbung zugunsten von fairr-Riester durch beinahe kritikfreie Artikel plus TV-Beiträge en masse sowie dem verbundenen Geldfluss mittels Affiliate-Marketing von fairr (Sutor) an Finanztip

Die Gründe warum der bei fairr garantierte Rentenfaktor ein Werbegag ist:

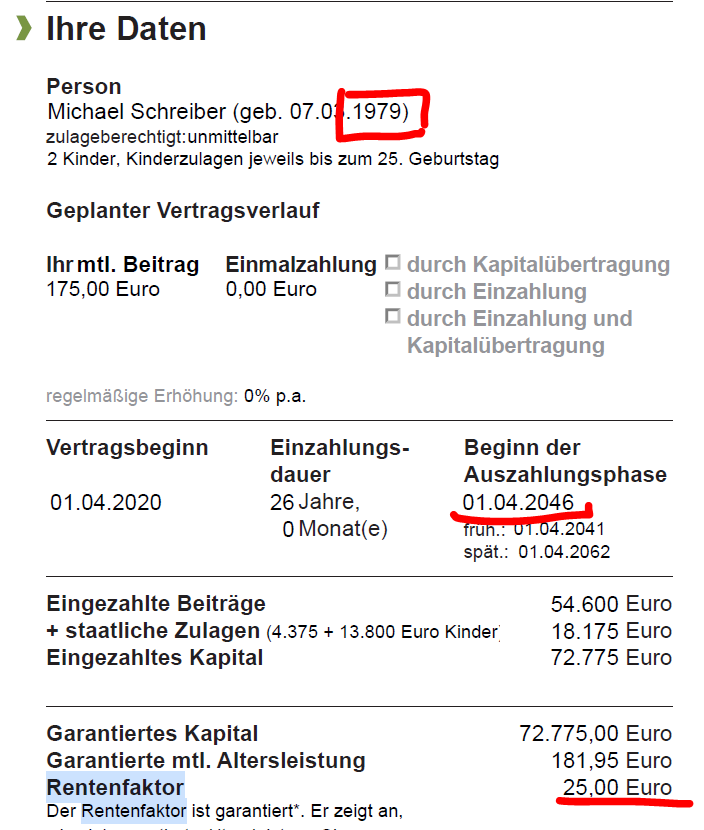

- Bei einer Verschiebung des bei Vertragsabschluss vereinbarten Auszahlungsbeginns, ist der bei Abschluss des Altersvorsorgevertrages garantierte Rentenfaktor nicht mehr maßgebend, sondern es wird (auf Basis der dann gültigen Rechnungsgrundlagen) ein neuer Rentenfaktor berechnet. Es wird zwar für unterschiedliche Renteneintrittsalter der Rentenfaktor angezeigt, man muss dieses Alter aber zu Vertragsbeginn festlegen. Bei einer späteren Änderung, gilt der einstmals festgelegte garantierte Rentenfaktor nicht mehr.

- Bei Änderung der Art der Hinterbliebenenversorgung ist der bei Abschluss des Altersvorsorgevertrages garantierte Rentenfaktor nicht mehr maßgebend, sondern es wird (auf Basis der dann gültigen Rechnungsgrundlagen) ein neuer Rentenfaktor berechnet.

- Wählt man anstelle der sofortbeginnenden Rente der My Life zu Rentenbeginn den Auszahlungsplan über die Bank, was zumindest aus heutiger Sicht sehr attraktiv erscheint, entfällt das Thema garantierter Rentenfaktor ebenfalls. In dem Fall gibt es Auszahlungen bis zum 85. Lebensjahr und erst dann wird das Geld dem dann aktuellen Versicherungspartner gegeben zur Verrentung über die restliche Lebenszeit. !Wichtig! Es muss aber zum Rentenbeginn festgelegt werden wie viel vom gebildeten Kapital zurückbehalten werden muss, um für das sehr lange Leben gerüstet zu sein. Schon DWS und Union haben sich in den 00-Jahren verzettelt. Zunächst kalkulierte man mit 10.000 von 100.000 Euro, was sich schließlich fast verdreifachte auf 28.000 Euro.

Man sollte bei einem Vertrag, der noch 30 oder 40 Jahre geht doch ein klein wenig Flexibiliät und verbundene Sicherheit erwarten können – zumal die von My Life in Aussicht gestellten erwarteten Rentenfaktoren völlig illusorisch sind und somit vor allem auf die Garantie zu blicken ist.

Wenn also wie im Berechnungsbeispiel aus welchen Gründen auch immer nicht zum 01.04.2046 in Rente gegangen, wird auf Grundlage der dann existierenden (schlechteren) Rechnungsgrundlagen kalkuliert. Bei solchen späteren Änderungen werden auf Grund erheblicher Änderungen in der Sterbetafel erfahrungsgemäß große Geschütze aufgefahren. D.h., die Herabstufung der Rente erfolgt mit hoher Wahrscheinlichkeit um einen 2-stelligen Prozentwert.

Was die Gründe sein können für eine Verschiebung des Renteneintritts:

- Änderung des gesetzlichen Renteneintrittsalters – Für wie wahrscheinlich haltet Ihr es, dass 67 auch in drei oder vier Jahrzehnten noch das gesetzliche Renteneintrittsalter repräsentiert und nicht 69 oder 71? Oder gibt es gar die längst fällige Flexibilisierung? Gehe ich auch nur einen Monat früher oder später in Rente als vor Jahrzehnten festgelegt, verliere ich meinen garantierten Rentenfaktor.

- Der individuelle berufliche Weg – es ist heute im Berufsleben so gut wie nichts mehr in Stein gemeißelt. Das ist im Grunde jedem klar. 40 Jahre bei der selben Firma, im exakt gleichen Beruf und dann Rente ist eine inzwischen sehr exotische Ausnahme. So kann sich auch heute schon viele Menschen sehr gut vorstellen, dass auch noch nach Vollendung des 67. Lebensjahres weiter gearbeitet wird – halt solange es Spaß macht oder aus anderen Gründen sinnvoll ist.

- Berufs-/Erwerbsunfähigkeit – in dem Fall werde ich sehr wahrscheinlich früher meine Riesterrente in Anspruch nehmen wollen, allein schon weil nicht wenige gesundheitliche Beeinträchtigungen mit einem kürzerem Leben einhergehen. Erwerbsgeminderte beziehen zudem vor gesetzlich vorgesehenem Renteneintrittsalter die Altersrente.

Jetzt wird sich der ein oder andere fragen: „Aber warum denn nicht trotzdem die Kohle einfach mit 67 nehmen, damit der garantierte Rentenfaktor erhalten bleibt?“

Nun, bei BU stellt sich die Frage nicht. Wenn man auf Grund eigenem Willen oder gestiegenem Renteneintrittsalter später in Rente geht und dann trotzdem schon Riesterrente erhält, ergibt sich sehr wahrscheinlich ein deutlich höherer Steuersatz auf die voll zu versteuernde Riesterrente, weil natürlich das Arbeitseinkommen die Steuerprogression entsprechend anschiebt. Erschwerend hinzu käme: man würde auf Steuervorteile und den Genuß der Riesterzulage verzichten, wenn man den Beginn der Auszahlung der Riesterrente nicht nach hinten verlegt. Deshalb macht eine in der Tiefe der Bedingungen wirklich flexible Riesterrente mehr Sinn als eine schöne Kulisse.

Apropos Kulisse. Interessant ist auch die Darstellung auf der fairr-Website. Ja, es wird – man muss es so feststellen – ein Stück weit getrickst wird.

Versprochen wird in der Berechnung auf der Website zuvor das:

Die 28,68 sind aber – wie man später erfährt nur dann der garantierte Rentenfaktor, wenn man von vornherein keine Todesfallleistung wählt. Das heißt, ich sterbe blöderweise mit 68 und meine Frau geht völlig leer aus. Das ist aberwitzig. Nun kann man auch 10 Jahre Rentengarantiezeit einstellen, so dass meine Frau in dem Beispiel noch 9 Jahre Rente ausbezahlt bekommt. In der Zeit wurde dann freilich nicht einmal die Hälfte meines angesparten Geldes ausbezahlt…

Die Variante „Restkapitalerhalt“ reduziert dann den garantierten Rentenfaktor auf die angezeigten 25. Wer seinem Partner also wohlgesonnen ist, wird wohl oder übel diesen gut verschleierten Verzicht üben müssen. Wie oben schon zu sehen, entfällt der garantierte Rentenfaktor auch für über 300.000 Euro hinaus gebildetes Kapital. Das mag aus derzeitiger Sicht nur wenige Leute treffen – allerdings muss dies bei einem Anbieter, der das „Übersparen“ in Riester seinen Kunden so stark ans Herz legt, auch thematisiert werden. Es ist außerdem immer mal wieder die Rede davon, dass man den seit über einem Jahrzehnt festen Förderhöchstbetrag von 2.100 Euro (Summe aus Eigenbeiträgen und Zulagen) pro Person auch einmal erhöht. Aus meiner persönlichen Sicht ist das längst fällig. Man hat über 3 Jahrzehnte oft 100% Nominallohnsteigerung, da kann die stattlich geförderte Vorsorge nicht ewig verharren bei relativ geringen Werten.

Was für ein Versicherer macht so etwas?

Die Sutor Bank garantiert über Ihren Versicherungspartner (derzeit My Life) seinen Kunden einen Rentenfaktor. Abgesehen davon, dass nicht wirklich klar ist, was bei einem Wechsel des Versicherungspartnesr oder dessen Schieflage passiert, ist das Vorgehen Garantien zu stellen ohne dafür eine Gegenleistung zu erhalten zum Zeitpunkt der Garantiestellung, höchst fragwürdig.

Würdest Du jemandem mitteilen: „In 40 Jahren bekommst Du für 100.000 Euro von mir eine lebenslange Rente von 280 Euro. Mir ist egal wie alt Du wirst – ich zahle solange Du lebst, ohne wenn und aber. Und das Beste: Du musst mir heute für diese Sicherheit nicht einen einzigen Euro zahlen.“

Ob bis da hin die Krebsheilung erfunden wurde oder weitere medizinische Fortschritte und solche in Ernährungsfragen dazu führen, dass Menschen im Durchschnitt 110 Jahre alt werden – alles egal.

Von der Spekulation zurück zu den Fakten:

- In den letzten 40 Jahren ist die Lebenserwartung in Deutschland um rund 10 Jahre gestiegen.

- Nachweislich kann die Lebenserwartung auch ohne medizinische Fortschritte durch einfachste Umsetzung einer sinnvollen Ernährung deutlich erhöht werden (Vgl. Ernährungskompass, Bas Kast und viele andere).

- Zudem schließen Menschen, die bereits heute gesundheitlich beeinträchtigt sind und solche die erblich vorbelastet sind (z.B. früher Tod naher Angehöriger, insbesondere Eltern und Großeltern) mit geringerer Wahrscheinlichkeit eine Rentenversicherung ab, so dass tendenziell Menschen mit höherer Lebenserwartung mehr Geld in Altersvorsorge investieren.

All diese Fakten kennen seriöse Versicherer natürlich und berücksichtigen dies unterschiedlich in Ihren Versicherungsbedingungen. Im Gegensatz zu My Life erhalten alle diese Versicherer vom Tag des Riestervertragsabschluss‘ Geld von Ihren Kunden, z.B. um hervorragende Versicherungsmathematiker und Aktuare bezahlen zu können. 😉

Was können die Gründe sein, warum My Life ohne direkte Gegenleistung eine Garantie ausspricht, die auch noch marktunüblich hoch ist?

- Der Versicherer ist nach wie vor sehr klein und hat eine eher unrühmliche Vorgeschichte (siehe Versicherungsbote aus 2015: „Vormals firmierte der neue Fairr-Versicherer als Fortis, davor als Gutingia. Unter diesem Namen war der Rechtsvorgänger von MyLife damals mit der Pleite-Firma Göttinger Gruppe (1986 bis 2007) verstrickt. Bei der Göttinger Gruppe verloren etwa 37.000 Anleger mehr als 800 Millionen Euro.“). Dementsprechend braucht man natürlich positive Nachrichten und möglichst wirksame Werbeeffekte in einem sehr stark gesättigten Markt, in dem viel hin und her geschoben wird, aber vergleichsweise wenig Neues verkauft wird.

- My Life ist auch fairr- bzw. Sutor-Versicherungspartner in Produkten wo schon in der Einzahlungsphase Gelder und somit auch anteilig Gebühren vereinnahmt werden – aktuell fairrbav und fairrelax (Vgl fairr Website).

Die Strategie von My Life ausschließlich Nettotarife zu vermitteln ist aller Ehre wert. Es entbindet einen Anbieter aber natürlich nicht davon seinen Kunden ein möglichst nachhaltiges Geschäftsmodell zu bieten.